�@�@���͌��ʂ̍l�@����ѕ]��

�@�@�|�i�t���A��������ъ����{���e�B���e�B�Ƃ̑Δ�|

�@�@

5.1�@���ʕ��͂̌��ʂ̓��v�I�L�Ӑ�

�@

�܂��A�\�P�̐��`���ʊ��ɂ�锻�ʕ��͂̌��ʂ��Q�Ƃ��Ă��炢�����B

�ŏ��Ɍ���ׂ����ڂ́A�{�b�N�X�̂l����ł���B���藓������A�����o�l���\���傫����A�u���U�͓������Ȃ��v�Ƃ����Η����������p���āA�u���U�͓������v�Ƃ����A������������鎖�ɂȂ�B����͂o�l��1.38128E-19�i����Ȃ��[���ɋ߂��j�ł���A�ƂĂ��������B����ē����U�ł͖����Əo�Ă���B�������l����͌��o�͂������A�L�Ӎ����o�Ղ��X���ɂ��鎖���w�E����Ă���B����s�\�łȂ�����͕��͂𑱂��Ă����v�ł���̂ŁA���̂܂ܑ�����B

���ɔ��ʊ����́A

�@

�@�A��![]() �F���Ȏ��{�䗦�@

�F���Ȏ��{�䗦�@![]() �FROA�@

�FROA�@![]() �FROE��֎w�W�@

�FROE��֎w�W�@![]() �F�o����x��

�F�o����x��

�@�@�@![]() �F�L���،����������@

�F�L���،����������@![]() �F���X�N�Ǘ����䗦

�F���X�N�Ǘ����䗦

�@

�ƂȂ����B�e�W���i���ʌW���j���r���Ă݂�ƁA��ԌW�����傫���̂�ROA�ł���B�����AROA���ł��|�Y�E��|�Y�̔��ʂɉe�����Ă���ƌ�����B���̎��Ƀ��X�N�Ǘ����䗦�A���Ȏ��{�䗦�A�L���،����������Ɛ����͂������BROE�͖w�ǔ��ʂɉe�����Ă��Ȃ��A�ƌ�����B�܂��A�\�̒��̔��ʊ��l������������邪�A�|�Y�Q�̓v���X�̂y�X�R�A�A��|�Y�Q�̓}�C�i�X�̂y�X�R�A���Z�o�����悤�ɂȂ��Ă���B�Ƃ��낪�A��̎��̌o����x���ł���![]() �̌W��������ƁA�o����x��������������قǁA�}�C�i�X�̂y�X�R�A���Z�o����A��������|�Y�Q�ւƋߕt���Ă��܂��B����ɂ��Ă͌�Ɍ������鎖�Ƃ���B

�̌W��������ƁA�o����x��������������قǁA�}�C�i�X�̂y�X�R�A���Z�o����A��������|�Y�Q�ւƋߕt���Ă��܂��B����ɂ��Ă͌�Ɍ������鎖�Ƃ���B

��ɐi�݁A�e����̗��Ɉڂ�B����́A�u���ʊ����̐����ϐ��̕��ϒl���S�ē������v���Ƃ��A�������Ƃ�������̌��ʂł���B�e�l�͂��̌��蓝�v�ʂł���B�����Ăo�l������Ȃ����������A�A�����������p���āA�u�S�Ă̕��ϒl���������킯�ł͂Ȃ��A����ČQ�ʂł��邽�߁A���̔��ʊ����ɂ͈Ӗ�������v�ƂȂ�B����̌��ʂ�����ƁA�o�l��0.0006�Əo�Ă������Ȃ��������B����āA���̔��ʊ����ɂ͈Ӗ�������ƌ�����B

�}�n���m�r�X�̕��������Ƃ́A�|�Y�Q�̏d�S�Ɣ�|�Y�Q�̏d�S�Ԃ̕��������ł���B���ꂪ�A43.39711761�ł���B

�܂��딻�ʗ���0.05%�Əo�Ă���A���ʂ̃p�t�H�[�}���X�͂ƂĂ��ǂ��B

���ʊ��l���Ɉڂ�B�u�^�̌Q�v�Ƃ���̂͂��Ƃ��Ƃ����炪�^�����|�Y�E��|�Y�����ł��邾���ł���B���̉��́u���ʌQ�v�Ƃ����̂��A���ʊ����Ɏ������ۂɗp������s�f�[�^��p���āA�{���Ɂu�^�̌Q�v�Ɠ������ʂ��o�������������̂ł���B���ʊ����ɑ�����ĎZ�o���ꂽ�l�A�����y�X�R�A���u���l�P�v�ł���B�����āA���ʋ��E�l�́u0�v�ł���B���̒l�����ڂɁA���}�C�i�X�Ȃ�Δ�|�Y�Q�A���v���X�Ȃ�Γ|�Y�Q�ƂȂ�B�������Ɋ��l1�����Ă݂�ƁA�e��s�̂y�X�R�A�͐^�̌Q�Ɠ����ł���B����āA���ʓI������100%�ł���B

�܂��A���̎��̓}�n���m�r�X�����l�����Ă����ʂł���B�u�}�n���m�r�X�P�v���A�e��s����u�|�Y�Q�v�܂ł̋����A�u�}�n���m�r�X�Q�v���A�e��s����u��|�Y�Q�v�܂ł̋����ł���B�|�Y������s�́A�m���Ƀ}�n���m�r�X�P�̒l���������A�����|�Y�Q�ɋ߂��ʒu�ɂ���A��|�Y�̋�s�̓}�n���m�r�X�Q�̒l����������|�Y�Q�ɋ߂��ʒu�ɂ���B

���ɁA���֔�����Ă݂�B����́A1�ɋ߂��قNJe�Q�̏d�Ȃ����������A�܂�e�Q�����炩�ɔ��ʂ��ꂤ�鎖�������B���֔�́A���q�����a���������a�A�Ƃ��������狁�܂邪�A�ڂ��������͍���̌����̈Ӑ}���鏊�ł͂Ȃ��̂ŁA�ȗ�����B���͂̌��ʁA���֔��0.9175�ƎZ�o���ꂽ�B�e�Q�����ꂢ�ɃO���[�s���O�o�����l�ł���B

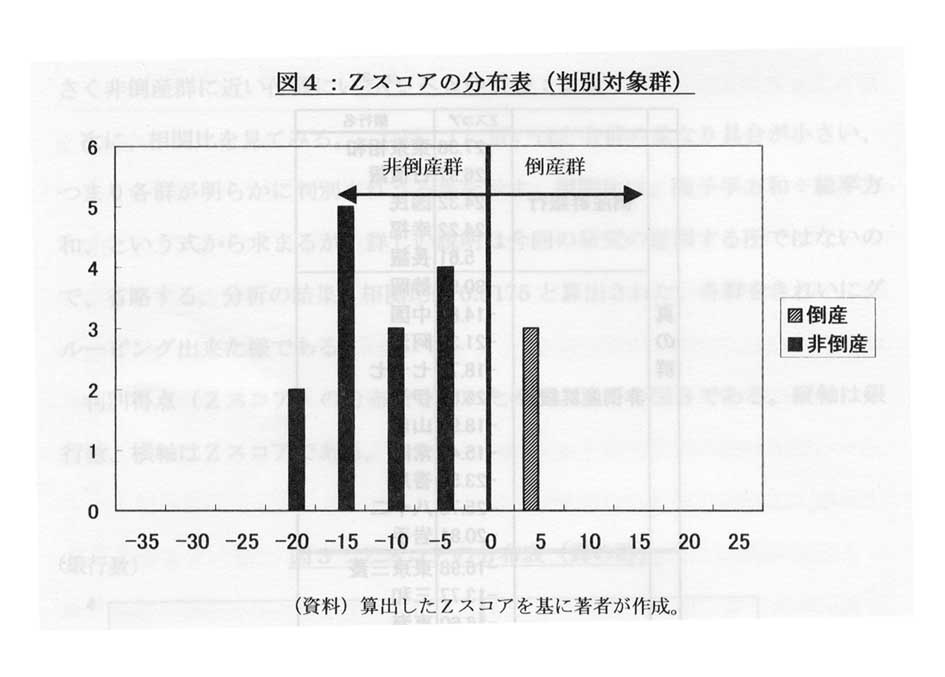

���ʓ��_�i�y�X�R�A�j�̕��z�\��`�����̂��A�ȉ��̐}�R�ł���B�c���͋�s���A�����͂y�X�R�A�ł���B

�@

�@

�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@

�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@ �@

�@

�@

�@

�@

�@

��s���̈Ⴂ�͂�����̂́A�ϓ��ɕ��U����ČQ�����o���Ă���悤�ł���B

����ł́A���̔��ʊ�����p���āA�i�t���Ώۋ�s�̍����f�[�^�������A�i�t�����s���B����̌��ʁA�y�X�R�A�͈ȉ��̒ʂ�ɎZ�o���ꂽ�B

�@

|

|

|

||

|

27.38

|

�������a | ||

|

26.97

|

���� | ||

|

|

24.32

|

���� | |

|

24.22

|

�K�� | ||

|

5.61

|

���� | ||

|

-30.98

|

�� | ||

| �^ |

-14.83

|

���� | |

| �� |

-21.37

|

���g | |

| �Q |

-18.76

|

���\�� | |

|

|

-26.50

|

�ɗ\ | |

|

-18.96

|

�R�� | ||

|

-15.47

|

��z | ||

|

-23.58

|

���� | ||

|

-25.73

|

���\�� | ||

|

-20.81

|

��� | ||

|

-16.98

|

�����O�H | ||

|

-13.77

|

�O�a | ||

|

-16.60

|

���C | ||

|

-10.23

|

��ꊩ�� | ||

|

|

-12.18

|

�Z�F | |

|

-13.61

|

������ | ||

| �� |

-10.85

|

�x�m | |

| �� |

-6.40

|

������ | |

| �� |

-1.20

|

��a | |

| �� |

|

0.39

|

���� |

| �Q |

-2.12

|

�����{ | |

|

|

-0.23

|

�� | |

|

-5.48

|

��B | ||

|

-5.92

|

��� | ||

|

2.06

|

���� | ||

|

|

4.49

|

�V������ | |

|

-3.94

|

�Ȃ݂͂� |

�Q�l�܂łɁA��قǂ̐^�̌Q�̕��z�\�ɑ��āA���ʑΏیQ�̂y�X�R�A�̕��z�\��`���ƁA�ȉ��̐}�S�̂悤�ɂȂ�B

�@

�@

���ʋ��E�l�́A�u0�v�ł���B���̒l���A�}�C�i�X�����ւy�X�R�A�������Ă���Ȃ�u��|�Y�v�A�v���X�����ւy�X�R�A�������Ă���u�|�Y�v�ł���B

����ƁA�s�s��s�ł́u�|�Y�Q�v�ɑ�����Ɣ��肳����s�͖����������A�u�������s�v�Ɓu��a��s�v�̂y�X�R�A�͑��̓s�s��s�ɔ�ׂāA�v���X�����i�|�Y�Q�j�֑�������Ă���B���Ɂu��a��s�v�͓|�Y�Q�Ƃ̋��E�Ɍ���Ȃ��߂��A���S�s�ł͂�����̂̑��}�ɉ������ׂ���������Ă���Ɣ��f�ł���B�܂��A�����M�p��s�ł́u���{���Ƌ�s�i�ȉ��A����j�v���͂��ł��邪�y�X�R�A���v���X�̒l�������i�|�Y�Q�ɑ�����j�Ƃ������ʂ��Z�o���ꂽ�B���ʒn����s�́u������s�v�ɂ����Ă����l�ɂy�X�R�A���v���X�̒l�������A���̒l�́u����v�̂���������悤�ł���B�u����s�v�u�����{��s�v���|�Y�Q�Ƃ̋��E�Ɍ���Ȃ��߂��A�x�������ق����ǂ���s�ł��낤�B�܂��A�u����s�v�u��B��s�v�̈ʒu�t���́u�������s�v�Ƃقړ����x���Ƃ������ʂ��o���B

�����A���ݓs�s��s�̒��ł��A���X�g���N�`�������O�ɑ�\�����o�c���V�ɒx��Ă���ƌ�����u�������s�v�u��a��s�v�́A�����w�W�ɂ��i�t���ɂ��A�o�c��Ԃ̈����ʼn��ʒn����s�ƁA���x���������x�ł���ƌ�����B�܂��A����n�Q�s���������Ŕj�]�A�ꎞ���L�����ꂽ���A�R�s�����i��ꊩ�Ƌ�s�A�x�m��s�A���{���Ƌ�s�̂R�s�ɂ�鋤����������Ёj�ɂ���Đ����c���}�����B��̒���n�u����v���A�������e���瑍�����f�������x�����ׂ���s�ł������ƌ�����B���̓x�����͂y�X�R�A0.39�Ƃ����͂��Ȃ��̂ł��������A1999�N8��20���ɋ�����������Ђɂ�铝�����\���s���ȂǁA���s�ɑ����@���������Ă������̂ƍl������B

���݂ɁA�\�Q�́u�|�Y��s�v�Ɓu��|�Y��s�v�̂y�X�R�A������ׂĂ݂�ƁA�����Ɍo�c��ԁE�w�͂ɈႢ�������������A���̑����w�W�ɂ����ꂽ�ƌ�����B���ɓ��{�ōŗD�Nj�s�ƌ�����u�É���s�v�Ɋւ��ẮA�u�����O�H��s�v�̂Q�{��̂y�X�R�A��L���Ă���B���̑��̏�ʒn����s���قڑS�Ă��A�s�s��s�̂y�X�R�A��啝�ɏ����Ă���B

�܂��A�P�C�ɂȂ�_�Ƃ��ē|�Y�����u�Ȃ݂͂��s�v�̂y�X�R�A���|3.94�ƁA�u��a��s�v�́|1.20��啝�ɏ����Ă���B����́A���ʊ����̐��x�̖������u�Ȃ݂͂��s�v�̃��X�N�Ǘ����z�ɖ�肪�������ƌ�����B�Ƃ����̂́A�u�Ȃ݂͂��s�v�̓��X�N�Ǘ����z�𑊓��ߏ��ɕ��Ă����ƍl������̂ł���B�u���Z�Đ��ψ���v�̃E�F�u�y�[�W�ɁA�u���Z�Đ��ψ���̋c���T�v�E����v�Ƃ������ڂ�����B���̒��́u�j�]���Z�@�ւ̏����̂��߂ɍu�����[�u�̓��e���Ɋւ���i����11�N12��10���@����j�v�����ǂ�ƁA����11�N8��7���t�́u�Ȃ݂͂��s�̌������ʂɂ��āv�Ƃ����y�[�W��������B���������ƁA���X�N�Ǘ����z�͇U���ށE�V���ށE�W���ނ̍��v�Łu5566���~�v���݂���B����AQUICK�f�[�^�x�[�X���璲�ׂ�1999�N3��31�����Z���_�̃��X�N�Ǘ����z�́u��512���~�v�ł���B���X�N�Ǘ����z��10����1�ȉ��ɉߏ����Ă����킯�ł���B���Z���_����j�]����8��7���܂ł�5000���~�s�Ǎ����������Ƃ͍l���ɂ������߁A���U�̕��s���Ă����ƌ����悤�B�]���āA���ʊ����́u���X�N�Ǘ����䗦�v�̌W����1.4676�Ɛ����͂������傫�����߁A�ߏ��ȃ��X�N�Ǘ����z������u�Ȃ݂͂��s�v�̂y�X�R�A�͌��S����傫���������ƂȂ��Ă��܂����B�����ʂ��āA�y�X�R�A�͕������ꂽ�����f�[�^�ɑ傫���e������鎖�����������B���l�Ɂu�V��������s�v�ɂ��Ă����ׂĂ݂��B�u�V��������s�̌������ʂɂ��āv�̃y�[�W���A���X�N�Ǘ����z�͇U���ށE�V���ށE�W���ނ̍��v�Łu3353���~�v�ł������B���QUICK�f�[�^�x�[�X���璲�ׂ�1999�N3��31�����Z���_�̃��X�N�Ǘ����z�́u��851���~�v�ł������B�u�V��������s�v���ߏ������Ă����킯�����A�y�X�R�A�ł͓|�Y�Ɣ���ł��Ă���B�Ȃ��ł��낤���B�����̋�s�����f�[�^�̕t�\���Q�Ƃ��Ă��炢�����B�u�V��������s�v�́u�Ȃ݂͂��s�v�Ɣ�r���āA���炩�ɂ�����w�W�������B���ɁA���ʊ����̐����͂̑傫���i�W���̑傫���j�����ϐ��̒l���������߁A�y�X�R�A�ɑ傫���e���������̂ƍl������B���s�Ɋւ��āA�u���Z�Đ��ψ���v�ɂ�錟�����ʂɊ�Â����X�N�Ǘ����z��p���ă��X�N�Ǘ����䗦���Čv�Z���Ă݂�ƁA�u�Ȃ݂͂��s�v��41.76%�A�u�V��������s�v��34.43%�ł������B�������ɂy�X�R�A���Čv�Z���Ă݂�ƁA�u�Ȃ݂͂��s�v��51.71�A�u�V��������s�v��42.19�Ƌɂ߂č����l�ƂȂ�A�u�|�Y�Q�v�ɑ����鎖����ڗđR�ƂȂ����B���z�̖������s�Ǎ������o���āA�����߂Ɋׂ�j�]�����������Ȃ����悤�B

�ȏ���A��s�����m�ȍ������\����т���ɕt����������f�[�^���o����̂Ȃ�A���ʕ��͂͂��̒l����Ɍ��݂̐��m�ȋ�s�̊i�t�����s�������ł���B���̈���ŁA�������\����������Ă���A�������͓���̍����f�[�^�Ɋւ��ĉߏ��E�ߑ�Ȃǂ̋��U�����Ă��鎞�́A���R�̎��Ȃ��画�ʕ��͂͌�����i�t�����s�����ɂȂ�B

�@

5.2�@�y�X�R�A�ƃ��[�f�B�[�Y�i�t���Ƃ̑Δ�

���ɓs�s��s����ђ����M�p��s�ɂ����āA�y�X�R�A����ɏ����t�������Ă݂�B�܂��A��������[�f�B�[�Y�̊i�t���ƑΔ䂳���Ă݂�B���[�f�B�[�Y�ł͋�s�̈��S���𑪂�i�t���ɂ͑傫���Q����A�P�͋�s�̏����ȍ����͂𑪂�u��s�����i�t���v�A�����P�͋�s�̍����s�\�͂𑪂�u�a���i�t���v�E�u���s�̊i�t���v�ł���B�O�҂͏����ȑ̗͂ɑ���i�t���Ȃ̂ɑ��āA��҂͌o�c��@�̍ہA�������̎x������єj�]��̑��s�ւ̉c�Ə��n��a���ی��@�\�ɂ��a���ی쓙�A������ی����l�������i�t���ł���B���{�̎�����l������ƌ�҂����]�܂����ƍl���A�{�e�ł͂��̓��́u�a���i�t���v�A���Ɂu�����a�����i�t���v��p����B���L�̕\�R���Q�Ƃ��Ă��炢�����B

�@

|

|

�@�@���[�f�B�[�Y��s�i�t�� | ||

| �����O�H�i-16.98�j | Aaa | �\ | |

| ���C�i-16.60�j | Aa1 | �\ | |

| �O�a�i-13.77�j | Aa2 | �\ | |

| �����Ёi-13.61�j | Aa3 | ���H�����A�É� | |

| �Z�F�i-12.18�j | A1 | ���_�ђ����A�����A���\�� | |

| �x�m�i-10.85�j | A2 | �����O�H�A�R�� | |

| �ꊩ�i-10.23�j | A3 | �O�a�A�ɗ\�A��z | |

| ������i-6.40�j | A3 | �Z�F | |

| ��a�i-1.20�j | Baa1 | ���x�m | |

| ����i0.39�j | Baa1 | ���ꊩ | |

| ����i5.61�j | Baa1 | ������ | |

| ����i26.97�j | Baa1 | ������ | |

| Baa1 | �����C | ||

| Baa1 | �������� | ||

| Baa2 | ������ | ||

| Baa2 | ����A | ||

| Baa3 | ��a�A |

�@�@�@�@�i�����j�Z�o�����y�X�R�A����у_�C�������h�Ёi1999a�j�A���[�f�B�[�Y

�@�@�@�@�@�@�@�@�E�W���p���i2000�N2���j�����Ƃɒ��ҍ쐬�B

�@

�i�t���ɂ��A�u���C��s�v�Ɓu�����Ћ�s�v���ABaa1����X�Ɋi�����������ɓ����Ă���B�������A���ʕ��͂̂y�X�R�A�ɂ��AA2�́u�����O�H��s�v�A������A3�́u�O�a��s�v�Ɏ��������������ꂼ�ꎦ���Ă����B�܂��A�u���{���Ƌ�s�v��Baa1����i�グ�������ɓ����Ă�����̂́A���ʕ��͂̌��ʂ́u��a��s�v�������y�X�R�A���o�����B�܂��A�u���{�����M�p��s�i�ȉ��A����j�v�Ɓu���{���M�p��s�i�ȉ��A����j�v�̂y�X�R�A�́A���ꂼ��5.61�A26.97�ƎZ�o���ꂽ�B�u��a��s�v�̂���́|1.2�ł������킯������A�u��a��s�v�̕����D�ǂł���͂������A���[�f�B�[�Y�̊i�t���ł́A�u��a��s�v��Baa3���D��Baa2���l�����Ă����B����������́A���ݒ���Q�s�Ƃ��j�]�A�ꎞ���L�����ꂽ���߂ɗa������Z�̃��X�N���啝�ɒቺ�������ƊW������B���ɁA�\���ɂ͗�L���Ă��Ȃ���1998�N���_�ł̊i�t���ׂ�ƁA�u��a��s�v�u����v�u����v�͓���uBaa3�v�̊i�t���ł���A1997�N���_�ł́u��a��s�v�u����v������uBaa1�v�Łu����v�́uBaa3�v�ł������B���������Ŗ��Ƃ��āA���[�f�B�[�Y�̊i�t��������̓|�Y�O�N�x�ł���1997�N�ɂ����āA�u��a��s�v�Ɓu����v�i�Ɉ��������ł���B�u����v��1998�N10��23���ɔj�]���Ă���B����āA1998�N���_�Łu��a��s�v�u����v�����i�Ɉ����Ă���_�Ŗ�肪�����A1997�N���_�ł����i�Ɉ����u����v�̊댯�x���u��a��s�v��荷�ʉ����Ė��m�ɕ\���ł��Ă��Ȃ��B�ܘ_�A��قǏq�ׂ��悤�ɂ��́u�����a�����i�t���v�́A�u�o�c��@�̍ہA�������̎x������єj�]��̑��s�ւ̉c�Ə��n��a���ی��@�\�ɂ��a���ی�ȂǁA������ی����l�������i�t���v�ł���B����āA�����ȑ̗͂𑪂�u��s�����i�t���v�ɔ�ׂĉ�������̊܂݂�����A��荂���i�t���ƂȂ鎖�͑z�����꓾��B�������A����́u��a��s�v�ɂ��Ă������Ȃ킯�ł���A����āu��a��s�v�Ƃ̍��قm�ɕ\���ł��Ȃ������_�͂�͂���ł��낤�B�܂��A���ݓ��ʌ��I�Ǘ����ɒu����Ă��胊�X�N���ቺ�������͊m���ł��邪�A�u��a��s�v���i�t�����オ���Ă��܂����ɂ͋^�������B�������e�I�ɂ́A���P���Ă���ǂ��납�A���X�N�Ǘ����z���V���Ɍ�����Ȃǂ���肪�傫���Ȃ��Ă���B

�������画�f����ƁA��ϓI�E���ӓI���f���������[�f�B�[�Y�i�t�������A�V�X�e�}�e�B�b�N�Ɋi�t�����s�����ʕ��͂̕������x�͍����ƌ����Ȃ����낤���B

�u���{���Ƌ�s�v�͂y�X�R�A0.39�ł���u�|�Y�Q�v�Ɣ��ʂ��ꂽ���A�R�s�����\���A�������㏸���Ď��������Ă���B������ƌ����āA�y�X�R�A�̐��x���Ⴂ�Ƃ͌��_���������B����͂R�s�����̃^�C�~���O���ǂ����������ł���A�������R�s�����ɑ��āu�x�m��s�v�u��ꊩ�Ƌ�s�v�����C�łȂ������Ȃ�A�u����v�͊��ɓ|�Y��������Q�s�Ɠ��l�ɁA�j�]���Ă��������m��Ȃ��B

�@

5.3�@�y�X�R�A�Ɗ����Ƃ̑Δ�

���ɁA�����Ƃ̔�r���s���Ă݂�B�Ώۂ̋�s�͑O�ߓ��l�ɁA�s�s��s�y�сA�����M�p��s�݂̂Ƃ���B�����f�[�^�͓����،�������̂��̂�QUICK�[����������o�����B�����͈ȉ��̒ʂ�B���݂ɁA�����͊e�s���،�������ɂČ��Z�Z�M���\�i���Z�����j���s�������̃f�[�^�ł���B���R�́A�e�s�̖{���Z�̓��e�������Ƃɓ`���̂́A�R�k��������Α����Ƃ��Z�M���\���_�ł���A���̎��_�����ɂ��č������\�̓��e���܂����ƂȂ�Ɣ��f�������߂ł���B�y�X�R�A�͍������\����Z�o����邽�߁A�{���Z�̍������\���������ꂽ�����Ɣ�r���鎖���K���Ɣ��f�����B�e�s�̒Z�M���\���_�͏��X�قȂ��Ă���A�u�O�a��s�v��1999�N5��20���A�u��ꊩ�Ƌ�s�v�u�������s�v�u�����O�H��s�v�u�x�m��s�v�u�Z�F��s�v�u���C��s�v�u�����Ћ�s�v��5��21���A�u����v��5��24���A�����āu��a��s�v��5��25���ł���B�������A�Z�M���\�������ɍs�����̂��������Ŗ��ƂȂ�B����́A�������\���،�������̎���O�������͎�����ł���A������������������ł��낤���A�����ł���Η����ȍ~�Ɋ����ɔ��f����鎖�ƂȂ�B�����ɔ��\���s�������܂ł͕�����Ȃ����߁A�Z�M���\�̗����̊�����p���鎖�ɂ����B�A���A1999�N5��21���̗����͓y�j���ł��������s���Ă��Ȃ��B����āA5��21���ɒZ�M���\���s�����e�s�ɂ��ẮA���T5��24�����j���̊�����p���鎖�ɂ���B

�e�s�̊�������тy�X�R�A��Δ䂳�����\�͈ȉ��̒ʂ�ł���B

|

|

�@�@�@�@�@�@���� | ||

| �����O�H�i-16.98�j |

1581

|

�����O�H�i5��24���j | |

| ���C�i-16.60�j |

1487

|

�Z�F��s�i5��24���j | |

| �O�a�i-13.77�j |

1235

|

�O�a��s�i5��21���j | |

| �����Ёi-13.61�j |

875

|

���{���Ƌ�s�i5��25���j | |

| �Z�F�i-12.18�j |

852

|

��ꊩ�Ƌ�s�i5��24���j | |

| �x�m�i-10.85�j |

810

|

�x�m��s�i5��24���j | |

| �ꊩ�i-10.23�j |

696

|

���C��s�i5��24���j | |

| ������i-6.40�j |

576

|

�����Ћ�s�i5��24���j | |

| ��a�i-1.20�j |

426

|

�������s�i5��24���j | |

| ����i0.39�j |

256

|

��a��s�i5��26��) | |

| ����i5.69�j |

�|

|

||

| ����i26.97�j |

�|

|

�@

��قǂ̔��ʕ��͂̌��ʂƔ�ׂ�ƁA�u���C��s�v�u�����Ћ�s�v�u����v�̏������قȂ�A����̊������ΓI�ɔ����Ă��鎖���悭������B�܂��A������\�R�̃��[�f�B�[�Y�̊i�t���Ɣ�r����ƁA�u���C��s�v�A�u�����Ћ�s�v��Baa1����i�����������A�u�������s�v��Baa1�Ɏc���ƂȂ��Ă���A���ΓI�ɂ͋͂��Ɂu�������s�v���]�����꓾��_������悤�ł���B�������A�����̏��猾���A�u�������s�v�̊��́u���C��s�v�u�����Ћ�s�v��������Ă���B�܂��A��a��s�̏I�l��256�~�Ȃ̂ŁA��������Ɋi�t��������̂ł���A�u��a��s�v�Ɠ���Baa3�������́A����Baa2�̊i�t�����K�����ƍl������B����͔��ʕ��͂̂y�X�R�A������A���f���ꂤ��B�y�X�R�A������ƁA�u�������s�v���|6.40�A���̑O��́u��ꊩ�Ƌ�s�v�́|10.23�A�u��a��s�v�́|1.20�ł���B�u�������s�v�́u��ꊩ�Ƌ�s�v�Ƃ͊J�����傫���A�܂��������l�ł��邪�A�u��ꊩ�Ƌ�s�v�̊i�t���͈��グ����������������Ă�����̂́A�u�������s�v�Ɠ���Baa1�ł���B����āA�ǂ��炩�̊i�t���𑁋}�ɕύX���鎖���A�čl����ׂ��ł���ƌ�����B�܂��A�u�������s�v�́u��a��s�v�Ƃ��y�X�R�A�A�����Ƃ��J�������邽�߁ABaa3�̊i�t���͌��������K�ł͂Ȃ��BBaa2���]�܂����Ƃ���ł͂Ȃ����낤���B

�@

5.4�@�y�X�R�A�Ɗ����{���e�B���e�B�Ƃ̑Δ�

�Ō�ɁA�y�X�R�A�Ɗ����{���e�B���e�B�Ƃ̔�r���s���B�����{���e�B���e�B�Ɋւ��ďڍׂ́A�����̎R���z�����̕t�_���Q�l�ɂ��Ē��������B�t�_�ɂ��A�R���z�������Z�o���������{���e�B���e�B���V���[�K���ɂ���Đ��肳�ꂽ�|�Y�m���ɂ́A���ɋٖ��Ȕ���^�̐����֊W�����鎖�����������B��������A�����{���e�B���e�B�̒l��|�Y�m���̊ԐړI�w�W�Ƃ��ė��p���鎖�ɂ����B�Z�o���ꂽ�����{���e�B���e�B�́A�Ⴂ�l�ł���Ί����͈���I������s�o�c������I�ł���Ɠǂݎ��A�����l�ł���Ί����͕s���葦����s�o�c�̐�s���ɉ�������s����v��������Ă���ƌ��鎖���ł���B����āA�����{���e�B���e�B�͋�s�̌��S���̎w�W�ɓ������B������A����s���Ǝ��̊i�t���Ɣ�r����B

�Z�o���������{���e�B���e�B�́A1999�N5��24�����_�̂��̂ł���B����͑O�߂ɂ����ĐG�ꂽ�悤�ɁA�����Ƃy�X�R�A���r����ɂ������Č��Z�Z�M���\�������_�̊������]�܂����̂Ɠ��l�ɁA�������v�Z����銔���{���e�B���e�B���Z�M���\�������_���K���Ɣ��f�����B�u�O�a��s�v�u����v�u��a��s�v�͒Z�M���\���_��5��24���Ƃ͈قȂ���̂́A�����̓s�s��s���Z�M���\���s����5��24���ɓ��ꂵ���B

5��24�����_�̊����{���e�B���e�B�̃O���t�́A�t�_�̐}�T���Q�Ƃ��Ē��������B�����ł́A�����{���e�B���e�B�̃p�[�Z���e�[�W�Ƃy�X�R�A��\�ɂ܂Ƃߔ�r���s���B

�@

|

|

�����{���e�B���e�B | ||

| �����O�H�i-16.98�j |

31.92%

|

�Z�F��s | |

| ���C�i-16.60�j |

34.96%

|

�����O�H��s | |

| �O�a�i-13.77�j |

36.64%

|

�O�a��s | |

| �����Ёi-13.61�j |

42.27%

|

���C��s | |

| �Z�F�i-12.18�j |

49.39%

|

��ꊩ�Ƌ�s | |

| �x�m�i-10.85�j |

52.91%

|

���{���Ƌ�s | |

| �ꊩ�i-10.23�j |

57.34%

|

�����Ћ�s | |

| ������i-6.40�j |

57.50%

|

�x�m��s | |

| ��a�i-1.20�j |

57.71%

|

�������s | |

| ����i0.39�j |

61.78%

|

��a��s | |

| ����i5.69�j |

�|

|

||

| ����i26.97�j |

�|

|

�@�@�@�@�@�@�@�@�@�@�@�@�{���e�B���e�B����ɒ��ҍ쐬�B

�@

�����{���e�B���e�B�߂Ă݂�ƁA�܂��u�Z�F��s�v���u�����O�H��s�v��������������I�ł��鎖��������B�܂��A�u���C��s�v���{���e�B���e�B�͓s�s��s�̒��ł͔�r�I����I�ł���B����́A�y�X�R�A�ɂ����Ă��m�F���꓾��B����ɑ��āA�u���C��s�v�ƍ������\�肳��Ă���u�����Ћ�s�v�́A�y�X�R�A�ł́u�Z�F��s�v������̓��_���}�[�N���Ă��邪�A�{���e�B���e�B�ł́u���C��s�v�Ɣ�r���Ă��傫��������Ă���B�܂��u�Z�F��s�v�ƍ�����\�肵�Ă���u�������s�v�ł́A�y�X�R�A��ł͖��̒l�A�����{���e�B���e�B�ł͖�2�{�̒l�������Ă���B�u��a��s�v�́A�y�X�R�A�E�{���e�B���e�B�Ƃ��ɖF�����Ȃ��l�������Ă���B�u�x�m��s�v�u��ꊩ�Ƌ�s�v�͎�y�X�R�A�E�{���e�B���e�B���O�シ�邪�A�u����v�͑啝�ɈႤ���ʂ������Ă���B�y�X�R�A�ł͔��ʋ��E�l�ł���u0�v���͂��ł͂��邪�|�Y�Q�̕��֒����Ă���A�u��a��s�v���������l�������Ă���B����ɑ��āA�{���e�B���e�B�ł͓s�s��s�E�����M�p��s�S�̂Œ��ʂɈʒu���Ă���B

�u����v�u�Z�F��s�v�u�����Ћ�s�v�Ɋւ��Ă͂y�X�R�A�A�{���e�B���e�B�̊Ԃő傫�ȕ]���̐H���Ⴂ���������B�������A����ȊO�̋�s�ɂ��Ă͎�̑O��͂�����̂́A�قړ��l�̕]���������Ă���ƌ����悤�B

�@

�@

�@